Tag Archives: KIS

Nhà cái kiếm tiền từ covered warrant như thế nào?

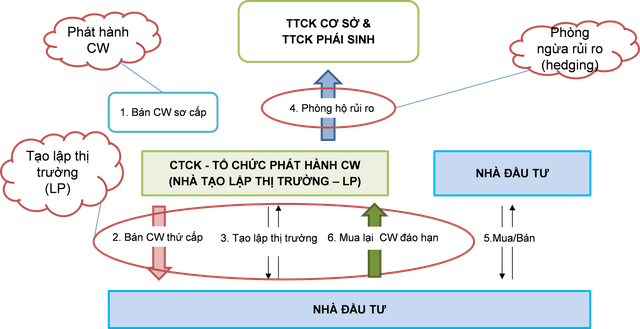

Chứng quyền có bảo đảm (Covered Warrant – CW) dự kiến chính thức niêm yết và giao dịch trên sàn chứng khoán từ ngày 28/06/2019. Hiện có 8 CTCK phát hành chứng quyền có bảo đảm đợt đầu bao gồm SSI, BSC, VND, MBS, KIS, VPBS, VCSC, HSC. Nhằm đón đầu sự ra đời của sản phẩm chứng quyền có bảo đảm (Covered Warrant – CW) và kiếm lời được từ sản phẩm này, nhà đầu tư cần hiểu rõ cách vận hành của sản phẩm này từ phía tổ chức phát hành là CTCK để có chiến lược giao dịch phù hợp.

Lựa chọn Chứng khoán cơ sở nào

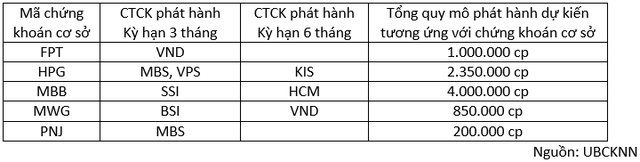

Khi bắt đầu phát hành CW, CTCK trước tiên phải lựa chọn mã chứng khoán cơ sở làm tài sản cơ sở cho CW đó. Tại kỳ tháng 4 năm 2019, sẽ có 26 mã chứng khoán cơ sở được phép phát hành do đáp ứng đủ các tiêu chí về thanh khoản, giá trị vốn hóa bao gồm CII, CTD, DHG, DPM, EIB, FPT, GMD, HDB, HPG, MBB, MSN, MWG, NVL, PNJ, REE, ROS, SBT, SSI, STB, TCB, VHM, VIC, VJC, VNM, VPB và VRE.

Các CTCK căn cứ vào đó để lựa chọn chứng khoán cơ sở có tiềm năng tăng giá cao nhất. Với việc lựa chọn đúng chứng khoán cơ sở tăng giá đã chiếm hơn 50% cơ hội thành công khi bán CW ra thị trường do (1) NĐT mua CW quyền mua sẽ có lợi nhuận khi giá chứng khoán cơ sở tăng, và (2) chứng khoán cơ sở mua phòng hộ rủi ro tăng giá. Ngược lại, nếu CTCK lựa chọn mã chứng khoán cơ sở giảm giá trong tương lai thì rủi ro CTCK sẽ dần mất uy tín với nhà đầu tư và gánh chịu thua lỗ trên tài khoản hedging.

Trong đợt phát hành đầu tiên này, các CTCK lựa chọn và được cấp phép các mã CW như sau:

Kiếm tiền từ nghiệp vụ tạo lập thị trường

Bên cạnh việc thu tiền từ phát hành CW, CTCK có thể tăng nguồn thu từ nghiệp vụ tạo lập thị trường khi bán ra CW lúc thị trường giá lên (bullish) với giá CW cao hơn giá lý thuyết và mua lại CW lúc thị trường giá xuống (bearish) với giá CW thấp hơn giá lý thuyết được tính toán theo mô hình BlackScholes.

Với việc chủ động trong điều tiết cung cầu của CW, CTCK có thể dễ dàng lựa chọn thời điểm, giá mua/bán CW có lợi nhất cho mình, và đồng thời lựa chọn thời điểm mua/bán chứng khoán cơ sở tối ưu nhất để đạt lợi thế về giá vốn, từ đó gia tăng nguồn thu từ chứng quyền

Do đó, với quy mô phát hành và tạo lập thị trường càng lớn thì cơ hội gia tăng lợi nhuận và thị phần đối với CTCK sẽ càng lớn hơn. Ví dụ, một CTCK phát hành 1 triệu CW, giả định thanh khoản hàng ngày tương đương 20% lượng phát hành, thì trong vòng đời 3 tháng (khoảng 66 phiên giao dịch) tổng thanh khoản CW có thể đạt hơn 13 triệu CW. CTCK nếu làm tốt việc tạo lập thị trường có thể mua đi bán lại một lượng CW lớn gấp hơn 13 lần lượng CW mà CTCK đó phát hành.

Mua lại CW khi sản phẩm gần tới đáo hạn

Thông thường khi CW tới gần ngày đáo hạn, khi cơ hội biến động giá chứng khoán cơ sở ngày càng thu hẹp lại, cũng là lúc nhu cầu nhà đầu tư bán lại CW cao hơn khi muốn chốt lời, rút tiền về thay vì ôm đợi qua thời điểm đáo hạn. Do đó, cung bán CW trên thị trường thứ cấp sẽ cao hơn so với cầu mua CW, dẫn tới giá quyền phí thường sẽ thấp hơn so với giá lý thuyết được tính toán. CTCK mua lại CW tại thời điểm này sẽ có nhiều lợi thế và có nhiều cơ hội hơn để thu về lợi nhuận (Bước 6: Mua lại CW đáo hạn). Bên cạnh đó, CTCK có thể lựa chọn thời điểm bán dần chứng khoán cơ sở khiến giá chứng khoán cơ sở và giá CW chịu áp lực giảm giá, sẽ là cơ hội để gia tăng lợi nhuận từ sản phẩm CW.